Mit der richtigen Lohnsoftware, etwas Wissen zur Lohn- und Gehaltsabrechnung sowie ein wenig Einarbeitung, schaffen Sie es auch, die Lohnabrechnung und Gehaltsabrechnung Ihres Betriebs selbst zu erstellen – und das günstiger und einfacher als vom Steuerberater oder Lohnbüro.

Viele kleine und mittelständische Unternehmen lagern die Lohnabrechnung an den Steuerberater oder das Lohnbüro aus. Dabei lässt sich die Abrechnung von Lohn und Gehalt recht einfach selbst erledigen! Denn das Wichtigste, die Aufbereitung der Arbeitsstunden/-tage der Mitarbeiter bereiten Sie ohnehin für den Steuerberater vor. Damit ist ein großer Teil der Entgeltabrechnung auch fast schon erledigt.

In diesen 5 Schritten erstellen Sie selbst die Lohnabrechnung

Der generelle Ablauf der Entgeltabrechnung für einen Mitarbeiter ist schnell erklärt und besteht aus folgenden Schritten:

- Bruttoverdienstermittlung: Grundbezüge, Stundenlohn, Zulagen, Zuschläge, Sachbezüge, etc.

- Berechnung der gesetzlichen Abzüge: Lohnsteuer, Beiträge Sozialversicherung

- Ermittlung des Nettoverdienstes: Bruttoverdienst minus gesetzliche Abzüge

- Sonstige Zulagen und Abzüge feststellen

- Auszahlungsbetrag überweisen

Die elektronischen Meldungen a) an das Finanzamt über die Höhe der Lohnsteuer und b) die Krankenkassen über die Höhe der Beiträge werden im Anschluss versendet. In Quick-Lohn übernimmt das integrierte Meldecenter dies für Sie.

Die entsprechenden Beträge müssen Sie dann nur zum richtigen Zeitpunkt überweisen und einziehen lassen. Die Termine dafür finden Sie in unserem Kalender mit den Terminen der Lohnabrechnung.

Falls Ihr Betrieb Mitglied einer Berufsgenossenschaft ist, erhält diese auch eine elektronische Meldung zum Ende des Jahres. Für Unternehmen der Baubranchen wie Bauhauptgewerbe, Maler, Dachdecker, Gerüstbauer und Garten- und Landschaftsbau kommen noch die Urlaubskassen und Sofortmeldungen an die Rentenversicherungen hinzu. Mehr zur Baulohnabrechnung erfahren Sie in unserem Artikel Baulohnabrechnung einfach erklärt.

Neben dem Baugewerbe sind noch weitere Wirtschaftsbereiche verpflichtet, Sofortmeldungen zu tätigen:

- Gaststätten- und Beherbergungsgewerbe

- Personenbeförderungsgewerbe

- Speditions-, Transport- und damit verbundenen Logistikgewerbe

- Schaustellergewerbe

- Unternehmen der Forstwirtschaft

- Gebäudereinigungsgewerbe

- Unternehmen, die sich am Auf- und Abbau von Messen und Ausstellungen beteiligen

- Fleischwirtschaft

- Prostitutionsgewerbe

- Wach- und Sicherheitsgewerbe

Wenn Sie zu einer dieser sofortmeldepflichtigen Branchen angehören, finden Sie weitere Infos zum Thema Sofortmeldungen auf der Seite des Zolls.

Sehen wir uns nun die gesetzlichen Abgaben etwas genauer an. Sie bestehen aus Lohnsteuer sowie den Sozialversicherungsbeiträgen zur Kranken-, Renten-, Pflege-, Arbeitslosenversicherung, Insolvenzgeldumlage, Umlageverfahren 1 (U1) und 2 (U2) und Unfallversicherung.

Lohnsteuer

Die Lohnsteuer wird auf Grundlage des zu versteuernden Bruttolohns mithilfe der sogenannten Steuerformel unter Berücksichtigung der Steuermerkmale des/der Arbeitnehmer*in berechnet.

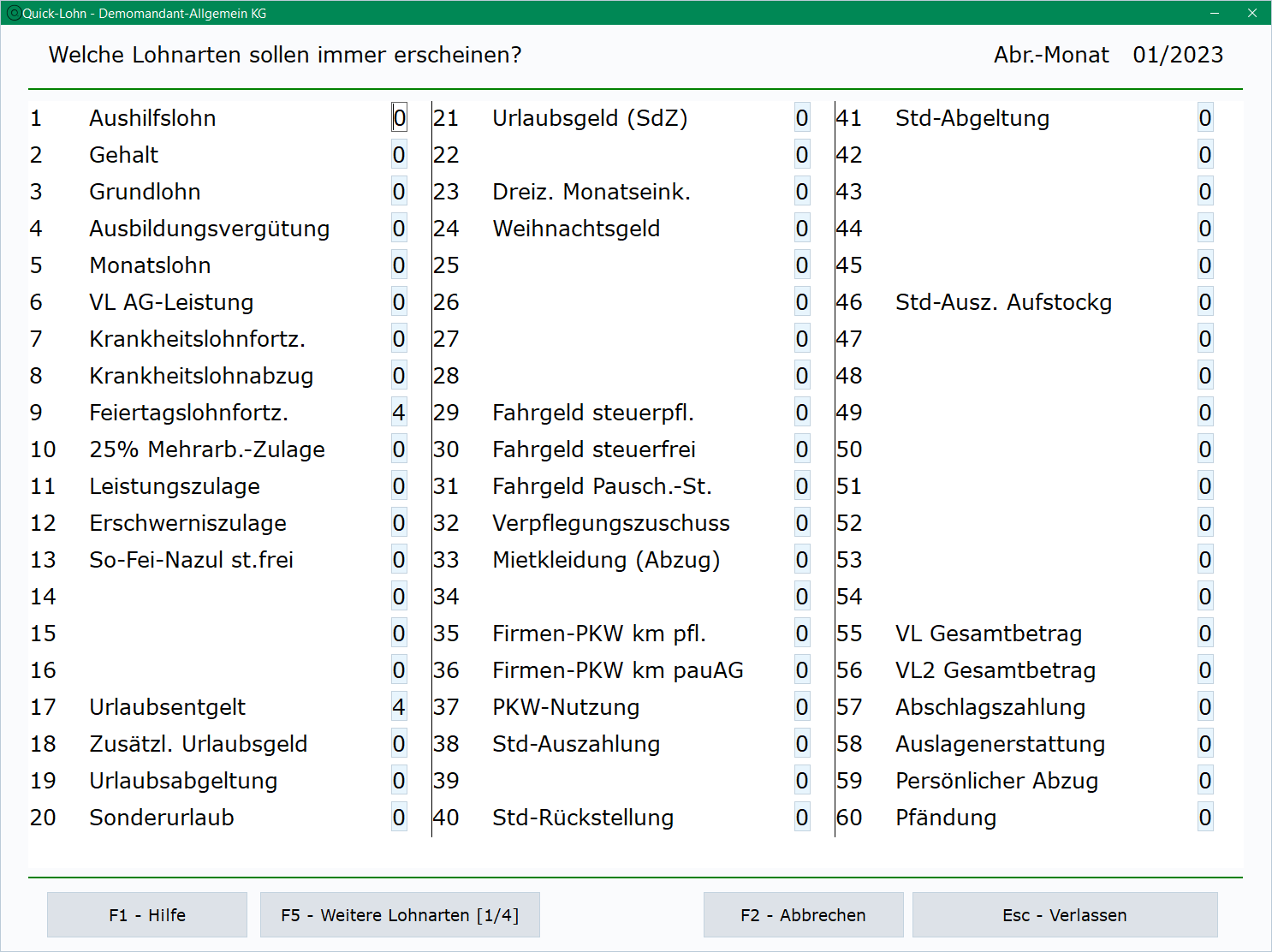

Der zu versteuernde Bruttolohn errechnet sich aus dem gesamten Bruttolohn minus den pauschal versteuerten und steuerfreien Lohnbestandteilen. Bei Eingabe eines Lohnbestandteils in der Lohnsoftware wird bestimmt, ob und zu welchen Teil dieser Anteil versteuert wird. Die gängigsten Lohnarten sind in Quick-Lohn bereits hinterlegt und entsprechend geschlüsselt.

Die Steuermerkmal eines/r Arbeitnehmer*in bekommen Sie vom Finanzamt per ELStAM (Elektronische Lohnsteuermerkmale) gemeldet und diese werden automatisch in Quick-Lohn eingesetzt. Auch die jeweils gültige Steuerformel ist selbstverständlich in Quick-Lohn hinterlegt und wird entsprechend angewendet.

Sozialversicherung

Die Sozialversicherung setzt sich aus Kranken-, Renten-, Arbeitslosen- und Pflegeversicherung zusammen und wird anteilig vom Arbeitnehmer und Arbeitgeber gezahlt. Hinzu kommen noch für den Arbeitgeber die Insolvenzumlage, das Umlageverfahren 1 (U1: zur Entgeltfortzahlung bei Krankheit) und 2 (U2: Mutterschaftszuwendungen). In folgender Tabelle sehen Sie die Höhe der Beiträge. Welche Sätze für den jeweilige/n Mitarbeiter*in gültig ist können Sie in den Mitarbeiterstammdaten in Quick-Lohn festlegen. Quick-Lohn errechnet dann auf dieser Grundlage und der Lohnarten die SV-Beiträge.

| Arbeitnehmer | Arbeitgeber | Gesamt | |

|---|---|---|---|

| Krankenversicherung | 7,30% (+ halber Zusatzbeitrag) | 7,30% (+ halber Zusatzbeitrag) | 14,60% (+ Zusatzbeitrag: Durchschnittlich 1,70%) |

| Rentenversicherung | 9,30% | 9,30% | 18,60% |

| Arbeitslosenversicherung | 1,30% | 1,30% | 2,60% |

| Pflegeversicherung | 1,70% Sachsen: 2,20% Zuschlag für Kinderlose Abschlag je 2.-5. Kind: 0,25 % In diesem Video veranschaulicht Stefan Förder, Geschäftsführer von Quick-Lohn, die ab dem 1. Juli 2023 geltenden neuen Beitragssätze in der Pflegeversicherung. |

1,70% Sachsen: 1,20% |

3,40% |

| Insolvenzgeldumlage | --- | 0,060% (Trägt AG allein) |

0,060% |

| U1 - Entgeltfortzahlung im Krankenfall Für Firmen, die regelmäßig weniger als 30 Arbeitnehmer haben |

--- | Trägt AG allein | Höhe der Umlagesätze variiert je Krankenkasse |

| U2 - Mutterschaftszuwendungen Alle Arbeitgeber nehmen hier teil |

--- | Trägt AG allein | Höhe der Umlagesätze variiert je Krankenkasse |

| Gesetzliche Unfallversicherung Wird an die Berufsgenossenschaft abgeführt |

--- | Trägt AG allein | Beitragshöhe richtet sich nach den gültigen Gefahrklassen für den Betrieb |

Sozialversicherungpflichtiges Brutto

Das sozialversicherungspflichtige Brutto (SV-Brutto) ist nicht gleich dem Steuer-Brutto. Das SV-Brutto besteht aus dem Bruttolohn abzüglich der beitragsfreien Lohnbestandteile. Grundsätzlich sind steuerfreie Bestandteile auch beitragsfrei. Es gibt allerdings auch Lohnarten, die steuerpflichtig, aber nicht sv-pflichtig sind, wie z.B. Abfindungen.

Schätzung oder Abrechnung am Ende des Monats

Die Beiträge zur Sozialversicherung sind immer am drittletzten Bankarbeitstag des Monats fällig, die Meldung über die Höhe der Beiträge bereits am sechstletzten. Die genauen Termine und Erläuterungen dazu finden Sie in unserem Artikel zu den Terminen der Lohnabrechnung.

Durch diese Fristen ergeben sich zwei Möglichkeiten für die Lohnabrechnung. Quick-Lohn unterstützt beide Varianten.

Variante 1: Sie ziehen die komplette Lohnabrechnung vor.

D.h. Sie rechnen den Monat bereits am sechstletzten Bankarbeitstag ab und können so die Meldungen versenden und die Beiträge abführen. Der Nachteil ergibt sich in Änderungen nach der Abrechnung. Erkrankt ein Mitarbeiter nach der Abrechnung im gleichen Monat oder arbeitet mehr/weniger Stunden, ist eine Korrekturabrechnung im Folgemonat nötig, um die Lohnabrechnung zu berichtigen.

Variante 2: Sie arbeiten mit der Beitragsschätzung.

Die voraussichtliche Beitragsschuld wird hier entweder auf Basis des Vormonates oder einer Fiktivabrechnung des aktuellen Monats berechnet. Die Differenz zwischen der Schätzung und der tatsächlichen Abrechnung am Ende des Monats wird in der Beitragsmeldung des Folgemonats verrechnet. So können Sie die Lohnabrechnung entspannt nach Ablauf des Monats mit allen vorliegenden Daten erstellen.

Überzeugen Sie sich selbst

Sie können mit Quick-Lohn 3 Monate lang kostenlos Ihre Lohnabrechnung erstellen und so das Programm in Ruhe testen – ganz ohne Vertragsbindung, es ist keine Kündigung nötig.

Bezugsarten

Die verschiedenen Bezugsarten können in Grundbezüge, Zulagen und Zuschüsse, Zuschläge, Sachbezüge/geldwerte Vorteile, Mehrarbeitsvergütungen und einmalige Zuwenden gegliedert werden.

In der folgenden Tabelle finden Sie für diese Kategorien einige Beispiele.

| Grundbezüge | Gehalt, Monatsloh, Stundenlohn, Provision, Mutterschutzlohn, Mehrarbeits-, Bereitschaftspauschale, etc. |

|---|---|

| Zulagen und Zuschüsse | Erschwernis-, Schmutzzulagen, Zulagen für höherwertige Tatigkeit, Leistungszulagen, Zuschuss zum Mutterschaftsgeld, etc. |

| Zuschläge | Schicht-, SFN-Zuschläge, Zuschläge in Fehlzeiten etc. |

| Sachbezüge/geldwerte Vorteile | Kost und Wohnung, Mahlzeiten, Dienstwagennutzung, verbilligte Dahrlehen, etc. |

| Mehrarbeitsvergütung | Grundbetrag ("Grundlohn"), Zuschläge |

| Einmalige Zuwendungen | Urlaubs-, Weihnachtsgeld, Tantiemen, Abfindungen, Sonderzahlungen |

| Zahlungen durch Dritte | Rabatte, Sachbezüge |

Die wichtigesten Bezugsarten sind bereits in Quick-Lohn als Lohnarten hinterlegt und geschlüsselt. Sie können auch selbst Lohnarten anlegen und mit den entsprechenden Schlüsseln versehen.

Freistellungsarten

Kommen wir nun zu den zwei häufigsten Freistellungsarten und wie Sie diese erfassen. Es handelt sich um Urlaub und Krankheit.

Urlaub

Bezahlter Urlaub kommt am häufigsten vor und ist auch denkbar einfach in der Abrechnung. Bei der monatlichen Lohnerfassung im Kalendarium in Quick-Lohn können Sie mit dem Buchstaben „U“ für Urlaub diesen Arbeitstag als bezahlten Urlaub markieren. Unsere Lohnsoftware macht den Rest. Quick-Lohn berechnet den verbleibenden Urlaubsanspruch des/der Mitarbeiter*in und zeigt diesen auf dem Verdienstbeleg an.

Krankheit

Krankheit kann ähnlich simpel im Lohnprogramm erfasst werden. Im Kalendarium können Sie dafür den Kalenderbuchstaben „K“ verwenden und der/die Arbeitnehmer*in erhält dann Krankheitslohnfortzahlung. Der Ausfall wird zum Teil von der Krankenkasse erstattet (über das U1-Verfahren). Den sogenannten AAG-Antrag (Gesetz über den Ausgleich der Arbeitgeberaufwendungen für Entgeltfortzahlung) hierfür generiert Quick-Lohn automatisch und Sie können ihn direkt im Programm an die zuständige Krankenkasse versenden. Bei einer längeren Erkrankung übernimmt die Krankenkasse im Normalfall nach 6 Wochen (bei wiederholten Krankschreibungen gelten Ausnahmen) die Zahlung des Krankengeldes und der Betrieb muss nicht weiter Lohnfortzahlungen leisten. Die hierfür benötigte EEL-Meldung an die Krankenkasse erzeugt Quick-Lohn ebenfalls automatisch.

Informationen zu anderen Freistellungsarten wie Mutterschutz aber auch alle Details zu Krankheit und Urlaub finden Sie in unserer ausführlichen Hilfe.

Welche Vorteile hat es, die Lohnabrechnung selbst zu erstellen?

Die Löhne Ihrer Mitarbeiter*innen selbst abzurechnen, bringt einige Vorteile gegenüber der Erledigung durch externe Lohnabrechner*innen.

- Sie haben einen besseren Überblick über die Personalangelegenheiten in Ihrem Unternehmen und können Fragen Ihrer Mitarbeiter*innen rund um ihr Gehalt souverän beantworten.

- Sie sind in Abrechnungsangelegenheiten wesentlich flexibler, als wenn Sie sich erst an Ihren Steuerberater wenden müssen. Kurzfristige Änderungen wie Krankheit, Ausscheiden eines/r Mitarbeiter*in sind kein Problem mehr.

- Sie sparen sich somit nicht nur den Kommunikationsaufwand mit dem Lohnbüro oder Steuerberater, sondern auch noch Zeit und Geld. Denn die Lohnabrechnung mit Quick-Lohn ist meist erheblich günstiger und ab 20,00 € pro Monat (bis zu 5 Mitarbeiter, ohne Baulohn) für Ihr Unternehmen möglich.

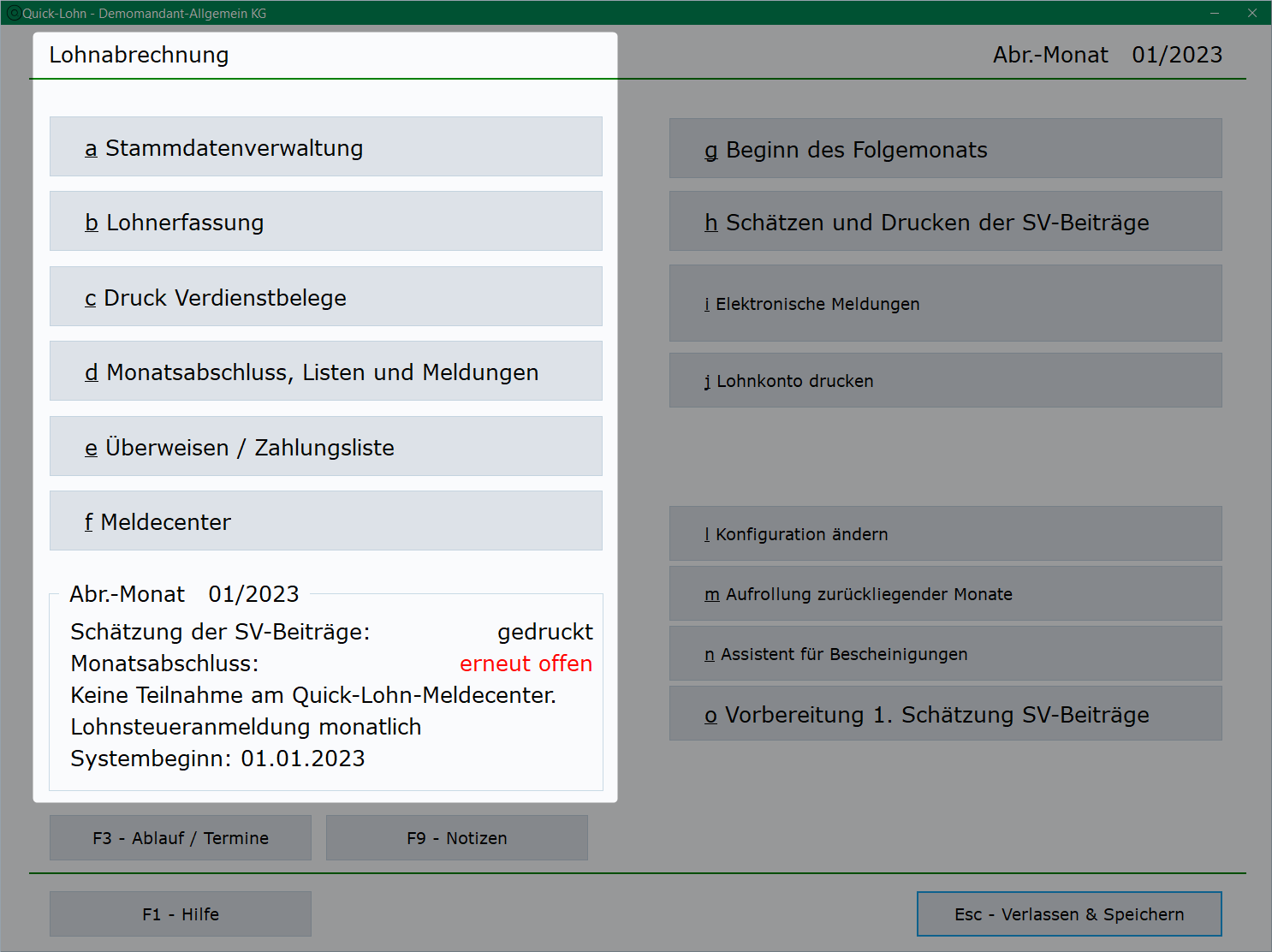

So meistern Sie die Lohnabrechnung mit Quick‑Lohn

Monatlicher Ablauf

- Sie geben einfach Arbeits-, Krankheits- und Urlaubszeiten laut Stundenzettel ein

- Quick-Lohn erstellt für Sie die Verdienstbelege

- Die Software generiert nun alle Meldungen und Listen für Sie

- Nun versenden Sie noch die Meldungen mit einem Klick und die Lohnabrechnung ist bereits erledigt

Einmalige Einrichtung von Quick-Lohn

- Importieren Sie die Mitarbeiter- und Firmendaten aus dem alten Lohnprogramm per DLS-Schnittstelle oder geben Sie diese ein

- Erfassen Sie bei Bedarf die Vortragswerte für Krankenkasse und Berufsgenossenschaft